مشکل اصلی متمرکز سازی صرافیها این است که یک قدرت مرکزی آنها را مدیریت میکند، یعنی شرکتی که منابع مالی و اطلاعات آن را مثل یک بانک سنتی کنترل میکند. علاوه بر این سفارشهای صرافیهای متمرکز از مدل دفتر سفارشی استفاده میکنند که در صرافیهای قدیمی بورس میبینید و دارای یک لیست از سفارشهای خرید و فروش هستند. از جمله ویژگیهای یک صرافی متمرکز میتوانیم به نگهداری دارایی، لیست کردن دارایی، نقدینگی، وجود یک اداره مرکزی، هیئت مدیره و اجرای متمرکز معاملات اشاره کنیم.

متمرکز بودن صرافیها یک ویژگی منفی در دنیای غیر متمرکز محسوب میشود. به همین دلیل، حجم معاملات و تعداد کاربران صرافیهای غیر متمرکز (DEX) روز به روز در حال افزایش است. در ادامه این نوشته، بهترین صرافی های غیر متمرکز برای سال 2022 را معرفی میکنیم.

انواع صرافی های ارز دیجیتال

تکامل پلتفرمهای صرافی ارز دیجیتال در طول زمان باعث شده تا انواع یا نسلهای متفاوتی از این پلتفرمها ایجاد شود که عبارتند از:

- نسل اول: صرافیهای سنتی با ساختاری متمرکز که کاربر با ارسال دارایی برای آنها، در واقع کنترل را واگذار کرده و به عملکرد صحیح این پلتفرمها اعتماد میکرد. این نوع صرافی را میتوان صرافی متمرکز یا صرافی نسل اول نامید.

- نسل دوم: سادهترین نوع صرافی غیر متمرکز. در صرافیهای نسل دوم نهاد مرکزی که وظیفه انجام معاملات را بر عهده دارد، با قرارداد هوشمند جایگزین میشود. البته اطلاعات قراردادهای هوشمند به کار گرفته شده در این نسل از صرافیها، توسط همه افراد قابل مشاهده است. در ضمن پس از ارسال دارایی برای آنها، در طول انجام معامله کنترل از کاربر گرفته میشود.

- نسل سوم: نسل جدیدی از صرافی های غیر متمرکز که برای ثبت سفارش در آنها نیاز نیست داراییهایتان را برایشان ارسال کنید. در صرافیهای نسل سوم قرارداد هوشمند مدیریت پلتفرم را بر عهده دارد، ولی بر خلاف صرافیهای نسل دوم، رمز ارزهای کاربر تا آخرین لحظه انجام معامله در کیف پولش باقی خواهند ماند. به این ترتیب اگر توکنهایی دارید که با نگهداریشان سود، اختیار معامله (Option)، یا حق رای در یک سازمان مستقل غیر متمرکز (DAO) به دست میآورید، تا آخرین لحظه تکمیل معامله از مزایای داراییهای خود بهرمنده هستید.

اتریوم با توجه به تعداد بالای پروژههایی که روی آن توسعه داده میشوند (توکنها و برنامههای غیر متمرکز)، محبوبترین پلتفرم برای توسعه صرافیهای DEX به شمار میآید. بلاک چینهای دیگری هم از فرآیند توسعه این نوع صرافی پشتیبانی میکنند. در بلاک چین بیت کوین میتوان این کار را از طریق پروژه «کانترپارتی» (Counterparty) انجام داد و بلاک چینهای استلار (Stellar)، کومودو (Komodo)، ویوز (Waves)، بیت شرز (BitShares) و نئو (NEO) نیز همگی از توسعه صرافی های غیر متمرکز پشتیبانی میکنند.

سرآغاز صرافی های غیر متمرکز

صرافی غیر متمرکز (Decentralized Exchange) یا DEX نسل جدید بستر مبادله رمز ارزها است و میتوان آن را نسخه تکامل یافته صرافی های ارز دیجیتال قدیمی بیان کرد. در اینجا همه عملیاتها از طریق قراردادهای هوشمند قدرتمند صورت میگیرند، تراکنشها دقیقا «والت به والت» هستند و دیگر واسطهها مثل یک صرافی متمرکز وجود ندارند. به طور کلی کاربران برای خرید تتر و سایر ارزهای دیجیتال از خدمات صرافیها استفاده میکنند.

اگر به تازگی با دنیای رمز ارزها و بلاک چین آشنا شدهاید، یا اگر یک کاربر حرفهای ارز دیجیتال هستید، به احتمال زیاد نام صرافی کریپتوکارنسی به گوشتان خورده است. در این صرافیها، کاربران میتوانند کوینها و توکنهای خود را با ارز فیات یا سایر ارزهای دیجیتال معاوضه کنند. در این صرافیها، ارزش رمز ارزها بر اساس میزان عرضه و تقاضای بازار معین میشود. اما صرافی های غیر متمرکز که امروزه به خاطر امنیت بالا و ویژگی گمنامسازیشان مورد توجه قرار گرفتهاند، چه تفاوتی با این صرافیها دارند؟

صرافی DEX یک پلتفرم دیجیتالی است که عملکردی مشابه یک صرافی سنتی دارد، اما بر خلاف آن، یک تکنولوژی به نام قرارداد هوشمند (Smart Contract) در مرکزش قرار گرفته است. با این تکنولوژی، نیاز به واسطه تا حدی زیادی از بین میرود و به همین دلیل این نوع صرافی از شفافیت اطلاعات و امنیت بیشتری بهرمند است. به عبارتی سادهتر، صرافی DEX در واقع یک صرافی رمز ارزی است که توسط اسمارت کانترکتها مدیریت میشود. این یعنی مسئولیت مدیریت دارایی بر عهده یک نهاد مرکزی نیست و کاربران در هر زمان کنترل داراییهای خود را در دست دارند. این ویژگی باعث میشود به هنگام استفاده از صرافی غیرمتمرکز، درجه بالایی از امنیت، حریم خصوصی و حتی گمنامسازی برای کاربر فراهم شود.

از زمان پیداش اولین صرافی ارز دیجیتال تاکنون، این پلتفرمها پیشرفت زیادی داشتهاند. در ابتدا صرافیهایی مثل امتی گاکس (Mt. Gox) به وجود آمدند که از روش مدیریت و تعامل متمرکز استفاده میکردند. در این روش، صرافی کنترل داراییها را بر عهده میگیرد و برای انجام هر عملیاتی، ابتدا باید وارد یک حساب کاربری در آن وب سایت شوید. این نوع فعالیت با تمرکززدایی رمز ارزها پایان مییابد و مشکلات امنیتی خطرناکی ایجاد میکند که نمونه آن در جریان هک صرافی امتی گاکس مشاهده شد.

صرافی های غیر متمرکز برای مقابله با این مشکلات و سایر چالشهایی که بر سر راه صرافیهای متمرکز قرار دارد، ایجاد شدهاند. از میان اولین صرافیهای DEX، میتوان به اومیس گو (OmiseGO) و بیت شرز (BitShares) اشاره کرد که توسعه آنها از سال 2013 آغاز شد. این دو صرافی قابلیتها و عملکرد متفاوتی داشتند، اما هدفشان یکسان بود: آغاز انقلاب صرافی های غیر متمرکز.

تعریف صرافی غیر متمرکز (DEX)

از نظر تئوری، هر مبادله همتا به همتا میتواند یک معامله غیر متمرکز باشد. اما در این مقاله، به معرفی یک پلتفرم میپردازیم که مانند صرافیهای متمرکز برای معاملات عمل میکند. تفاوت اصلی صرافی متمرکز با صرافی غیر متمرکز در باطن آنها است، در بلاک چین. در صرافی غیرمتمرکز هیچ کس وکالت وجوه شما را به عهده نگرفته و شما نیازی به اعتماد به صرافی برای انجام معامله ندارید.

در صرافیهای متمرکز معمول، پول خود را به صورت ارز فیات (از طریق انتقال بانکی یا کارت اعتباری) یا ارز رمزنگاری شده، واریز میکنید. هنگامی که رمز ارز واریز میکنید، دیگر کنترل آن را از دست میدهید. این از دست دادن کنترل از نقطه نظر قابلیت استفاده نیست، زیرا هنوز میتوانید آن را معامله کنید یا آن را پس بگیرید، بلکه از نقطه نظر فنی است، به این معنی که دیگر نمیتوانید آن را بر بستر بلاک چین خرج کنید.

در صرافی متمرکز، شما کلید خصوصی کیف پول را ندارید و هنگام برداشت ارزهای دیجیتال خودتان، از صرافی میخواهید از طرف شما تراکنش را امضا کند. همچنین در این صرافیها، معاملات در بلاک چین رمز ارز اتفاق نمیافتد، بلکه صرافی با توجه به معاملات انجام شده، موجودی کاربران در پایگاه داده خود را تغییر میدهد.

گردش کار کلی فوق العاده سریع است زیرا سرعت پایین بلاک چین مانعی برای ترید نبوده و همه چیز در سیستم یک نهاد واحد رخ میدهد. در نتیجه خرید و فروش ارزهای دیجیتال آسانتر و شما ابزارهای بیشتری در دسترس دارید.

سرعت و دسترسی به ابزارهای بیشتر در صرافیهای متمرکز به قیمت از دست دادن استقلال تمام میشود. به این صورت که شما باید برای سرمایهتان به صرافی خود اعتماد کنید. در نتیجه، شما از این نظر مقداری ریسک را میپذیرید. در این صورت امکان دارد (هر چند کم) تیم صرافی وجوه را برداشته و متواری شوند، یا ممکن است یک هکر به سیستم صرافی نفوذ کرده و منابع مالی موجود را به سرقت ببرد.

برای بسیاری از کاربران، این میزان خطر قابل قبول است. آنها به راحتی به صرافیهای معتبر با سابقه خوب که اقدامات احتیاطی که نقض دادهها را کاهش میدهند انجام دادهاند، اعتماد میکنند.

نحوه عملکرد صرافی غیر متمرکز ارز دیجیتال (DEX)

در میان صرافیهای DEX، آنهایی که سفارشهای کاربران را با قراردادهای هوشمند روی بلاک چین اجرا میکنند و در نتیجه باعث میشوند کاربر در هیچ مرحلهای از تراکنش کنترل داراییاش را از دست ندهد، بیشترین محبوبیت را دارند. تاکنون تلاشهایی در زمینه توسعه صرافی های غیر متمرکز بین بلاک چینی (Cross-Chain) انجام شده، ولی بیشتر صرافیهای DEX فقط با داراییهای یک بلاک چین (مثل اتریوم یا بایننس اسمارت چین) کار میکنند.

دفتر سفارش درون-زنجیرهای (On-Chain Order Books)

در بعضی از صرافی های غیر متمرکز، همه چیز روی بلاک چین انجام میشود؛ یعنی تمام سفارشات و همچنین اطلاعات مربوط به تغییرات یا لغو شدن آنها، در بلاک چین ثبت خواهد شد. با این روش از بیشترین میزان شفافسازی بهرهمند میشویم، زیرا وظیفه انتقال سفارش به شخص ثالث واگذار نشده و در نتیجه جایی برای ابهام باقی نمیماند. در این روش، از تمام نودهای شبکه درخواست میشود اطلاعات سفارش را برای همیشه نگهداری کنند و به همین دلیل باید به آنها کارمزد پرداخت کرد. در ضمن باید منتظر بمانید تا یک ماینر پیغام شما (تراکنش) را به بلاک چین اضافه کند و در نتیجه ممکن است انجام معامله به تجربهای خستهکننده تبدیل شود.

برخی افراد فرانت رانینگ (Front Running) را به عنوان یکی از مشکلات مدل روی زنجیره مطرح میکنند. فرانت رانینگ زمانی اتفاق میافتد که فردی از یک تراکنش در حال انجام خبر دارد و قبل از تکمیل پردازش این تراکنش، از اطلاعات آن برای انجام معامله خودش استفاده میکند. بنابراین این فرد (فرانت رانر) از اطلاعاتی بهرمند شده که در دسترس عموم نیست و این اقدام به صورت کلی غیر قانونی محسوب میشود. البته اگر همه اطلاعات در یک دفتر کل جهانی منتشر شود، دیگر فرصتی برای فرانت رانینگ وجود نخواهد داشت. با این حال انجام یک نوع حمله دیگر همچنان امکان پذیر است؛ زمانی که یک ماینر سفارش را از قبل از تایید مشاهده کند، میتواند به گونهای عمل کند که تراکنش خودش زودتر به بلاک چین اضافه میشود.

از میان صرافیهای غیر متمرکزی که از مدل دفتر سفارش روی زنجیره استفاده میکنند میتوان به استلار و بیت شرز اشاره کرد.

دفتر سفارش برون-زنجیرهای (Off-Chain Order Books)

آن دسته از صرافیهای DEX که از این مدل استفاده میکنند، همچنان جنبههای غیر متمرکز دارند، ولی بدیهی است که نسبت به مدل قبلی، ساختار متمرکزتری خواهند داشت. در این مدل، سفارشها به جای بلاک چین در جای دیگری میزبانی میشوند. بنابراین میتوانیم یک نهاد مرکزی را مسئول دفتر سفارش قرار دهیم، اما اگر این نهاد بدکار باشد، میتواند برای کسب سود بازارها را بازی دهد (با استفاده روش فرانت رانینگ یا نمایش اطلاعات غلط در مورد سفارشها). اما با به کار گیری مدل خارج از زنجیره، در کنار قبول کردن این ریسک از مزایای فضای ذخیره سازی غیر حضانتی هم بهرهمند خواهید شد. پروتکل 0x که برای استاندارد ERC-20 و توکنهای دیگر روی بلاک چین اتریوم توسعه داده شده، مثالی خوبی از این موضوع است.

این پروتکل به جای این که به عنوان یک صرافی DEX فعالیت کند، چارچوبی برای طرف انتقال دهنده (Relayer) فراهم میکند تا او بتواند دفتر سفارش خارج از زنجیره را مدیریت کنند. با استفاده از قراردادهای هوشمند 0x و تعدادی از ابزارهای دیگر، میزبانها میتوانند از منابع ترکیبی استخر نقدینگی و سفارشهای انتقال (Relay Orders) بین کاربران بهره ببرند. در این مدل، معامله تنها زمانی روی بلاک چین انجام میشود که طرفین آن حاضر باشند. از لحاظ کاربردی بودن، این روش معامله نسبت به روشهایی که به دفتر سفارش روی زنجیره متکی هستند، برتری دارد، زیرا به اندازه این روشها از بلاک چین استفاده نمیکند و در نتیجه با مشکل کندی سرعت آنها، مواجه نیست. اما در هر صورت معامله باید روی بلاک چین انجام شود، بنابر این مدل دفتر سفارش خارج از زنجیره هم از نظر سرعت عملکرد ضعیفتری نسبت به صرافی های متمرکز دارد.

از میان صرافیهای غیر متمرکزی که از دفتر سفارش خارج از زنجیره استفاده میکنند، میتوان به بایننس دکس (Binance DEX)، آیدکس (IDEX) و اتردلتا (EtherDelta) اشاره کرد.

بازارساز خودکار (Automated Market Maker)

مدل بازارساز خودکار یا AMM ایده «دفتر سفارش» را به کلی کنار میگذارد و به سفارشگذار (Maker) و سفارشبردار (Taker) نیازی ندارد. کاربران، تئوری بازی (Game Theory) و مقداری جادوی سیاه، تنها مولفههای مورد نیاز آن هستند. مشخصات هر AMM به نحوهی پیادهسازی آن بستگی دارد. به طور کلی هر بازارساز خودکار تعدادی از قراردادهای هوشمند را به هم متصل میکند و با ایجاد انگیزه هوشمندانه، مشارکت کاربران را تضمین میکند. امروزه بیشتر بازارسازهای خودکار ساختاری کاربردوستانه دارند و با کیف پولهایی مثل متامسک (MetaMask) و تراست والت (Trust Wallet) هماهنگ میشوند. همانند انواع دیگر صرافی های غیر متمرکز، مواردی که از این مدل استفاده میکنند نیز برای انجام معامله باید تراکنش را روی بلاک چین ثبت کنند.

از میان پروژههایی که از مدل بازارساز خودکار استفاده میکنند، میتوان به یونی سواپ (Uniswap) و کایبر نتورک (Kyber Network – که از پروتکل Bancor استفاده میکند) اشاره کرد. این دو پلتفرم برای معامله توکنهای ERC-20 توسعه داده شدهاند.

مزایای صرافی های DEX

بهترین صرافی های غیر متمرکز در مقایسه با نسل اول پلتفرمهای خرید و فروش ارزهای دیجیتال دارای یک سری مزایا هستند که در ادامه به مهمترین آنها اشاره خواهیم کرد.

قابلیت اطمینان

همه افراد میتوانند در لحظه و به صورت شفاف، اطلاعات دستکاری نشده مربوط به نحوه فعالیت صرافی و عملکرد آن در شرایط مختلف را مشاهده کنند.

محافظت و امنیت

هر سال صدها میلیون یورو از صرافیهای متمرکز دزدیده میشود. آمار نشان میدهد که تنها در سال 2018 بیش از هزار میلیارد یورو دارایی از این صرافیها به سرقت رفت. در صرافی های غیر متمرکز قراردادهای هوشمند را میتوان به عنوان راهکاری برای مقابله با کلاهبرداری و تقلب پیادهسازی کرد. زمانی که قرارداد هوشمندی با شرایط اجرای مشخص بسته میشود، برای اجرا شدن آن طرفین معامله باید مطیع شرایط معین شده باشند. در صورتی که عملی بر خلاف هر کدام از شرطهای قرارداد انجام شود، قرارداد باطل شده و معامله انجام نخواهد شد. در ضمن مهمترین مزیت قراردادهای هوشمند این است که پس از ثبت شدن، به صورت غیر متمرکز و خودکار اجرا میشوند.

صرافی غیر متمرکز از شبکهای از رایانههای متصل به یکدیگر استفاده میکند، یعنی چیزی مشابه یک شبکه بلاک چین. به همین دلیل در مقابل هک و حملات سایبری که دارایی کاربر را تهدید میکند، از امنیت بالایی برخوردار هستند. البته از آن جایی که در صرافیهای DEX (و به خصوص صرافیهای نسل دوم) تمام داراییها توسط یک قرارداد هوشمند نگهداری میشود که ممکن است ایراد داشته باشد، امکان به سرقت رفتن دارایی از بین نمیرود. برای مثال میتوانیم به سرقت 50 میلیون دلاری از پروژه The DAO و هاردفورک شبکه اتریوم و تولد ارز اتریوم کلاسیک اشاره کنیم که در سال 2016 اتفاق افتاد و ضربه بسیار سنگینی به کل پلتفرم اتریوم وارد کرد.

گمنامسازی

درجه بالای گمنامسازی یکی دیگر از مزایای صرافی های غیر متمرکز است. یک صرافی DEX برای انجام تراکنشها و معاملات، فقط آدرس کیف پول کاربران را دریافت میکند و نیازی به ارائه اطلاعات شخصی نیست.

استحکام

احتمال خراب شدن سیستم یک صرافی غیر متمرکز ارز دیجیتال تقریبا صفر است و کاربران لازم نیست نگران این موضوع باشند. این استحکام بالای صرافی های DEX به خاطر غیر متمرکز بودنشان است که بر خلاف صرافیهای متمرکز، فعالیتشان به یک سرور محدود نمیشوند.

عدم نیاز به احراز هویت

پیروی از قوانین مربوط به احراز هویت مشتریان و مبارزه با پولشویی موضوع بسیار مهمی برای صرافیهای متمرکز است. به دلایل نظارتی، افراد باید اغلب اسناد هویتی و اثبات آدرس محل سکونت ارائه دهند.

احراز هویت و ارائه اسناد نگرانیهایی برای برخی از افراد در زمینه حفظ حریم خصوصی و برای برخی دیگر در رابطه با قابلیت دسترسی پدید میآورد. از طرف دیگر، اگر به اسناد معتبری جهت احراز هویت دسترسی نداشته باشیم چه کنیم؟ یا اگر اطلاعات به طریقی لو رفتند چطور؟ از آنجا که صرافی غیرمتمرکز ناظری ندارد، هیچ کس هویت شما را بررسی نمیکند. تمام آنچه شما نیاز دارید یک کیف پول ارز رمزنگاری شده است.

با این حال، برخی از الزامات قانونی وجود دارد که برخی از صرافیهای غیر متمرکز تا حدی توسط یک مرجع مرکزی اداره میشود. در بعضی موارد، اگر دفتر سفارشات متمرکز باشد، ذخیرهکننده این اطلاعات باید مشخص باشد.

عدم ریسک هک در صرافی غیر متمرکز

جذابیت اصلی صرافی غیرمتمرکز ارزهای رمزنگاری شده این است که دارایی مشتریان را در اختیار ندارند. به همین علت، هک آن مانند یکی از بزرگترین هک ها و سرقت ها در تاریخ ارز دیجیتال که در سال 2014 برای صرافی Mt.Gox اتفاق افتاد، امکانپذیر نیست و همچنین اطلاعات شخصی حساس در خطر نیستند.

توکنهای لیست نشده در صرافی غیر متمرکز

توکنهایی که در صرافیهای متمرکز لیست نشدهاند، در یک صرافی غیر متمرکز ارز دیجیتال میتوانند آزادانه داد و ستد شوند. فقط کافیست عرضه و تقاضا برای آن توکن وجود داشته باشد.

معایب صرافی های DEX

البته نمیتوان از مشکلات این نوع صرافی های ارز دیجیتال چشمپوشی کرد. در ادامه نگاهی به مهمترین مشکلات و معایب صرافی های غیر متمرکز خواهیم داشت.

استفاده دشوارتر

اگر در حوزه ارز دیجیتال دانش کافی نداشته باشید، ممکن است استفاده از صرافی DEX در ابتدا امری گیجکننده و دشوار به نظر برسد. بنابر این برای درک نحوه فعالیت و استفاده از این نوع صرافی، اغلب به راهنمایی و دستورالعملهای ارائه شده توسط یک کاربر حرفهای نیاز خواهید داشت.

محدودیت در مبادله بین بلاک چینها

یک صرافی غیر متمرکز ارز دیجیتال امکان انجام معامله بین رمز ارزهایی که بلاک چین متفاوت دارند را فراهم نمیکند. از آن جایی که بیشترین تعداد توکن در شبکه اتریوم صادر میشود، معروفترین صرافی های غیر متمرکز هم در این شبکه ساخته شدهاند. پس در چنین صرافیهایی فقط امکان تبادل توکنهای اتریومی وجود دارد و مثلا نمیتوانید با بیت کوینهای خود اقدام به خرید اتریوم کنید.

انواع سفارش محدود

در صرافی های DEX تنها امکان ثبت سفارشهایی از نوع حد (Limit) و بازار (Market) وجود دارد. این در حالی است که رقبای متمرکز امکانات بیشتری در این زمینه در اختیارتان قرار میدهند.

زمان طولانی انجام عملیات

از آن جایی که معاملههای صرافیهای DEX در بلاک چین خودش انجام میشوند، فرآیند پردازش آنها بسیار طولانیتر از فرآیند یک صرافی متمرکز خواهد بود. بنابر این صرافی های غیر متمرکز نمیتوانند حجم بالایی از معاملات را مدیریت کنند.

نقدینگی محدود

حجم معاملات در صرافیهای متمرکز همچنان از صرافیهای غیر متمرکز بسیار بیشتر بوده و شاید از همه مهمتر این باشد که در صرافیهای متمرکز نقدینگی بسیار بیشتر است. نقدینگی معیاری برای سهولت خرید و فروش دارایی ها با قیمت مناسب محسوب میشود. در یک بازار با قدرت نقدشوندگی بالا، قیمت پیشنهادها و درخواستها اختلاف کمی دارد و این نشاندهنده رقابت زیاد بین خریداران و فروشندگان است. در بازاری که قدرت نقدینگی کم باشد، بسیار دشوار است که یک دارایی را با قیمت مناسب معامله کرد.

در یک پلتفرم معاملاتی، مهمترین چیز داشتن نقدینگی (Liquidity) است که به کم شدن فاصله قیمتی (Spread) منجر میشود. به دلیل این که دستکاری و اعمال نفوذ در بازار صرافی های غیر متمرکز امکانپذیر نیست، معمولا نقدینگی کمی در آنها مشاهده میشود و کاربران کمتری به سمت آنها جذب میشوند. این یعنی با نقدینگی کم و فاصله قیمتی بالا مواجه هستیم که هر کاربری را از انجام معامله دلسرد میکند.

هنوز یک صرافی غیرمتمرکز با عمق نسبتا بالا مانند صرافیهای متمرکز نداریم، بنابراین همیشه برای دارایی رمزنگاری که میخواهید معامله کنید، عرضه یا تقاضا وجود ندارد. ممکن است نتوانید جفتهای معاملاتی مورد نظر خود را پیدا کنید و اگر وجود داشته باشند، ممکن است داراییتان با قیمت مناسب معامله نشوند.

کاربرپسند نبودن صرافی غیر متمرکز

صرافیهای غیر متمرکز تقریباً به اندازه صرافیهای سنتی کاربرپسند نیستند. پلتفرمهای متمرکز امکان ترید لحظهای را فراهم آوردهاند که تحت تأثیر زمان بلاک نیستند. برای تازه واردانی که با ولت ارز دیجیتال غیر کاستدی یا غیر حضانتی (به صورت کامل اختیار دارایی خود را داشته و به شخص دیگری ندادهاند) آشنا نیستند، صرافیهای متمرکز تجربه کاربری بهتری ارائه میکنند. در این صرافیها اگر رمز ورود خود را فراموش کنید، میتوانید آن را به سادگی مجددا تنظیم کنید اما اگر برای کار با یک صرافی غیر متمرکز ارز دیجیتال دارایتان را در یک کیف پول نگهداری کنید، در صورتی که عبارت بازیابی کیف پول خود را از گم کنید، بودجه شما در فضای مجازی برای همیشه از بین میرود.

کارمزدها در صرافی غیر متمرکز

کارمزدها همیشه در صرافی غیر متمرکز ارز دیجیتال بیشتر نیست، اما ممکن است این اتفاق بیفتد، به ویژه هنگامی که شبکه متراکم است یا صرافی غیرمتمرکز شما از مدل دفتر سفارشات روی زنجیره استفاده میکند.

ضرر ناپایدار برای تامین کنندگان نقدینگی

برای استفاده از بازارسازهای خودکار و استخرهای نقدینگی، نیاز است که عدهای نقدینگی مورد نیاز کاربران دیگر برای معامله را تامین کنند. به این افراد تامین کننده نقدینگی یا Liquidity Provider میگویند. این افراد با هزینه کارمزد معامله کاربران دیگر به سود میرسند و سرمایه گذاریشان معنا پیدا میکند. اما همچنین یک ریسک بزرگ را به جان میخرند که ضرر ناپایدار (Impermanent Loss) نام دارد. ضرر ناپایدار با تغییر کردن قیمت ارزهای قفل شده در استخر نقدینگی، چه به سمت بالا و چه به سمت پایین، متوجه سرمایه گذار میشود. البته سود به دست آمده از هزینه کارمزدها این ضرر را تا حدودی رفع میکند.

معرفی محبوبترین صرافی های غیر متمرکز

در معاملات غیرمتمرکز فقط کافی است کیف پول خود را، که نرم افزار هایی مثل متامسک هستند، متصل کنید و سپس معاملات را به صورت مستقیم از طریق کیف پول انجام دهید. این کار باعث میشود معاملات به شکل خصوصی و سریع انجام شوند و دیگر لازم نیست فرآیندهای خسته کننده باز کردن حساب کاربری و معاملات را طی کنید؛ فرآیندهایی که از طریق جستجوهای مداخله آمیز و آزاردهنده احراز هویت مشتری (KYC) شامل اقداماتی مثل تایید هویت، آدرس خانه، درآمد و… میشوند، حریم خصوصی شما را نقض میکنند. در ادامه با بهترین صرافی های غیر متمرکز آشنا خواهید شد.

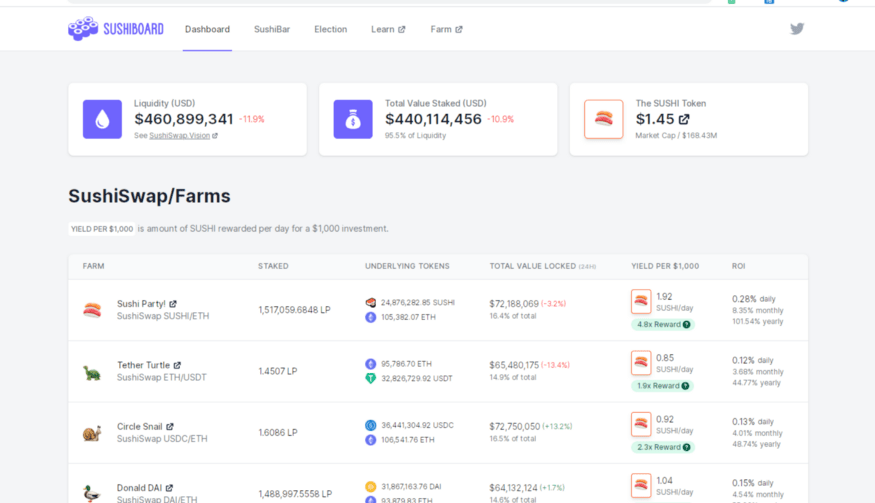

صرافی غیر متمرکز سوشی سواپ (SushiSwap)

صرافی سوشی سواپ (SushiSwap) در لیست پلتفرم های غیر متمرکزی که مضمونی مرتبط با آشپزی دارند در جایگاه اول قرار دارد. اگر به جای تک شاخها عاشق سوشی هستید، ممکن است این پلتفرم با سلیقه شما بیشتر جور باشد. در هر حال سوشی سواپ شباهت زیادی به یونی سواپ دارد، دلیلش هم این است که یکی از زیر شاخههای یونی سواپ است.

البته این پلتفرم فقط یک زیرمجموعه بامزه با طراحی مرتبط با سوشی نیست. سوشی سواپ به شکل بحث برانگیزی یک «حمله خون آشامی» در یونی سواپ راه انداخت و نقدینگی آن را با ارائه پاداشها و انگیزههای بزرگ برای تغییر به افرادی که از یونی سواپ به این پلتفرم مهاجرت کردهاند، تخلیه کرد. در عرض دو هفته بیش از 1 میلیارد دلار ارز دیجیتال جابجا شد. در یک جدال دیگر بنیان گذار ناشناس پلتفرم هم 14 میلیون دلار از ارزهای Sushi خود را فروخت ولی بعد پشیمان شد و آن را برگرداند.

با وجود همه این مسائل، سوشی سواپ همچنان یکی از بهترین صرافی های غیر متمرکز پیشرو باقی مانده است. توزیع پاداشها یا سودی که سهامداران با مشارکت در استخرهای نقدینگی ایجاد میکنند به شکلی تنظیم شد که افرادی که سهام کمتری دارند هم پاداش خوبی دریافت کنند، نه فقط افرادی که سهام خیلی زیادی دارند. همچنین جوایزی با طراحی شبیه به سوشی هم وجود دارد.

رابط کاربری سوشی سواپ خیلی مدرنتر از یونی سواپ به نظر میرسد و انجام معاملات با آن هم مانند یونی سواپ ساده است. درست مثل یک کپی از نسخه Uniswap V2 میتوانید تمام گزینههای مختلف، از استخرها گرفته تا سودها و تحلیلها را در بخش بالایی پلتفرم پیدا کنید. اگر میتوانید بحث و جدلها را نادیده بگیرید و به پاداشهای مربوط به شرط بندی علاقه دارید، سوشی سواپ یک صرافی بدون تمرکز عالی برای شما محسوب میشود.

در این صرافی توکنهای SUSHI به عوان پاداش استخراج لیکوئیدتی (Liquidity Mining – فرآیند فراهم کردن نقدینگی توسط کاربر که با قفل کردن دارایی انجام میشود) به کاربران داده میشوند. دارندگان این توکن میتوانند در تصمیم گیریهای مربوط به مدیریت پلتفرم سوشی سواپ تاثیرگذار باشند و با توجه به میزان داراییشان، بخشی از کارمزدهای دریافت شده از تریدرها نیز به آنها تعلق میگیرد.

علاوه بر این، دارندگان ارز دیجیتال SUSHI میتوانند یک پیشنهاد بهبود سوشی سواپ (SushiSwap Improvement Proposal) یا SIP ارائه کنند. دارندگانی که با یک SIP موافق باشند میتوانند به آن رای بدهند و در صورت کسب آرای کافی، آن پیشنهاد در شبکه اعمال خواهد شد.

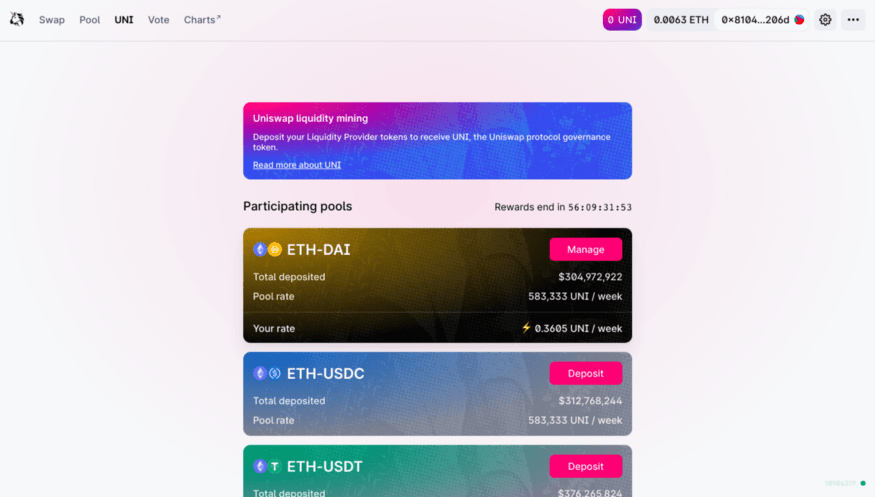

صرافی غیر متمرکز یونی سواپ (UniSwap)

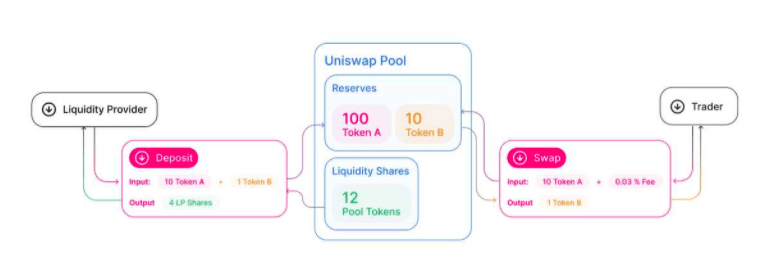

زمانی که صرافی یونی سواپ (Uniswap) در سال 2018 منتشر شد، یک پلتفرم انقلابی بود. این حقیقت که میتوانید توکنهای ERC20 مبتنی بر اتریوم را در بلاک چین اتریوم و بدون یک دفتر سفارش تبدیل کنید، دستاوردی مثال زدنی بود. در عوض یونی سواپ با استفاده از قراردادهای هوشمند که امکان مبادلات بدون واسطه بین کاربران را فراهم میکرد، باعث میشد این مبادلات غیر متمرکز و همتا به همتا باشند.

یونی سواپ با استفاده از استخرهای نقدینگی جدید داراییهای مورد نیاز برای تبدیل ارزهای دیجیتال به یکدیگر یا مبادلات سواپ را ایجاد کرد. کاربرانی مثل شما میتوانند برای مثال جفت ارزهایی مثل اتر / دای (ETH/DAI) را برای افزودن به استخر نقدینگی اضافه کنند. در عوض زمانی که داراییهای آن استخر مورد استفاده قرار بگیرند کاربران هم کارمزدها را دریافت میکنند. قیمت رمز ارز نیز بر اساس میزان دارایی باقیمانده در استخر نقدینگی تعیین میشود.

رابط کاربری یونی سواپ یکی از بهترین ویژگیهای این پلتفرم است. میتوانید خیلی سریع یونی سواپ خود را به کیف پول متامسک متصل کرده و معامله توکنها را شروع کنید. این مورد از بهترین صرافی های غیر متمرکز ساده و مؤثر است و مهمترین ویژگی آن هم که برای علاقه مندان به ارزهای دیجیتال اهمیت دارد، غیر متمرکز بودن آن است. بعد از گذشت این همه مدت هنوز هم یونی سواپ در خط مقدم امور مالی غیر متمرکز قرار دارد.

هدف کلی یونی سواپ این است که کنترل حاکمیت صرافی را به کاربرانی مثل شما بسپارد. یعنی اگر کاربران هر ارز یونی سواپ را گرو گذاشته باشند (استیک کرده باشند) میتوانند از طریق رای دادن به تعیین آینده صرافی کمک کنند. از آن زمان بسیاری از صرافیها به خاطر موفقیتها و منبع باز بودن یونی سواپ، مدلهای این پلتفرم را بهصورت مستقیم کپی کردهاند.

نسخه Uniswap V3 که بهتازگی منتشر شد، بهبود نقدینگی، نحوه اجرا و بازدهی زیرساخت یونی سواپ را به همراه داشته است. پروتکلهای یونی سواپ همچنان تکامل پیدا میکنند، بنابراین زمانی که پروتکلهای دیگر با رابط کاربری مشابه یونی سواپ را به چالش میکشیدند، تیم سازنده این مورد از بهترین صرافی های غیر متمرکز توانستند پلتفرم خود را برای کاربران به روز نگه دارند.

یونی سواپ یک پروتکل توسعه یافته در شبکه اتریوم است که میتوان از آن برای تبادل توکنهای ERC20 استفاده کرد. بر خلاف بسیاری از صرافیها که برای دریافت کارمزد طراحی شدهاند، یونی سواپ به منظور خدمترسانی به عموم طراحی شده است.

این پروتکل ابزاری در اختیار جامعه کاربری است و با استفاده از آن میتوان توکنها را بدون کارمزد و واسطه معامله کرد. بسیاری از صرافیها با در نظر گرفتن تعداد خریداران و فروشندگان قیمتها را معین کرده و معاملهها را انجام می دهند، اما یونی سواپ این کار را با استفاده از یک معادله ریاضی ساده و استخرهای ترکیبی توکنها و ETH انجام میدهد.

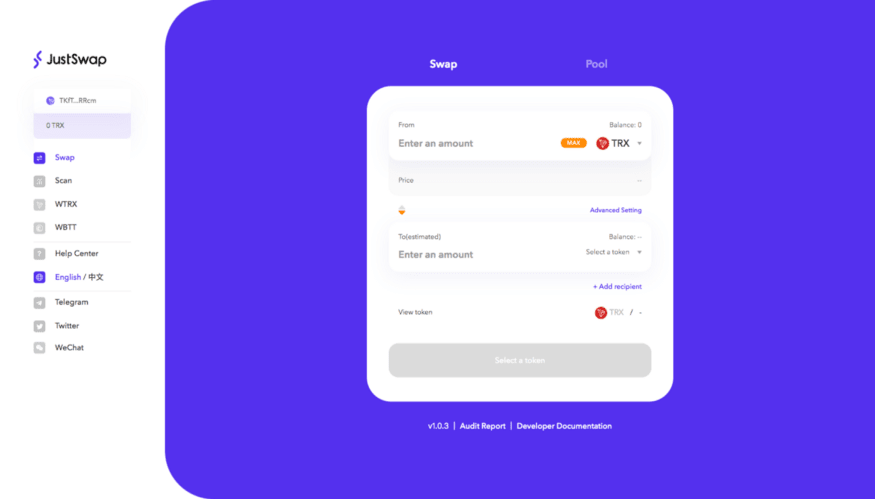

صرافی غیر متمرکز جاست سواپ (JustSwap)

صرافی dYdX با پشتیبانی بلاک چین ترون (TRON) کار میکند و توکنهای TRC-20 را برای انجام مبادلات دیفای به کار میگیرد. در این صرافی میتوانید توکنهای TRC-20 با جفت توکنهای دیگر در بلاک چین ترون مبادله کنید.

جاست سواپ هم مثل پسر عموی تک شاخ (یونی سواپ) و همتایان خود که مضمونی مرتبط با آشپزی دارند، پلتفرمی برای مبادله آسان توکن است. با این حال جاست سواپ برخلاف سایر برنامهها ویژگیهای زیادی هم ندارد. به دلیل اینکه پروتکل جاست سواپ نسبتا جدیدتر از همتایان خود است، این صرافی مثل برنامههای غیر متمرکز دیگر دارای ویژگیهای استیکینگ رمز ارز و پاداش نیست. جاست سواپ هنوز هم صرافی اصلی برای استفاده از توکنهای TRC-20 محسوب میشود و برای برخی از افراد گزینه مناسبی است. در حال حاضر بلاک چین ترون از بلاک چین اتریوم سریعتر و ارزانتر است و باعث میشود انجام معاملات برای خیلی از افراد راحتتر باشد.

بنابراین اگر ارزهای دیجیتال زیادی در شبکه TRC-20 دارید یا اینکه فقط میخواهید ببینید معامله کردن در پلتفرمی که مبتنی بر اتریوم نیست به چه شکل است، شاید جاست سواپ همان چیزی باشد که به دنبالش میگردید.

بنابراین پلتفرم دیفای (DeFi) جاست سواپ روی شبکه ترون (Tron) توسعه داده شده و از توکنهای TRC20 پشتیبانی میکند. این صرافی غیرمتمرکز برای کاربرانی که میخواهند توکنهایشان را به صورت موثر و با در اختیار داشتن امکانات پیچیدهتری معامله کنند، یک رابط کاربری ساده فراهم کرده است. این رابط کاربری به همه افراد اجازه میدهد بدون پرداخت کارمزد ثبت، جفتهای معاملاتی ایجاد کرده و نقدینگی مورد نیاز را فراهم کنند.

تمام کاربران میتوانند با توجه به نرخ «توکن / TRX» استخر، هر زمان که بخواهند، داراییهایشان را واریز یا برداشت کنند. علاوه بر این، صرافی جاست سواپ امکان کسب درآمد به واسطه ییلد فارمینگ (Yield Farming) را هم برای کاربرانش فراهم کرده است.

صرافی پنکیک سواپ

صرافی پنکیک سواپ (PancakeSwap) در میان صرافی های ذکر شده در این لیست سرگرم کنندهترین حال و هوا را دارد. در صفحه اصلی این صرافی و در میان زرق و برق و پنکیکها، گزینههایی مثل فارمینگ (Farming)، شرط بندی و قرعه کشی (Lottery) وجود دارد.

طراحی این پلتفرم با وجود لوگوی آن که شبیه به یک پنکیک زنده با دو گوش به نظر میرسد، جذاب و غیرعادی است. خیلی از صفحههای این پلتفرم از شکلی استفاده میکنند که به شکل بی نقصی هفت پنکیک را در یک بشقاب برمیگرداند و شاید استعارهای برای یک تغییر عالی باشد. قطعاً این باعث میشود بیشتر با طراحی احساس راحتی داشته باشید.

اگرچه شروع کار این صرافی با سرمایه 10 میلیون دلاری از سوی بایننس همراه بود و باعث شد شائبههایی در مورد غیر متمرکز بودن آن به وجود آید، اما هویت هیچ یک از توسعه دهندگان پنکیک سواپ و ارز CAKE هم مشخص نیست و همین ممکن است شما را مشکوک کند یا ماجرای ساتوشی (ساتوشی ناکاموتو خالق ناشناس بیت کوین) را به یادتان بیندازد. در هر صورت بهتر است بدانید که سرتیک (Certik) این پلتفرم را حسابرسی کرده است، بنابراین پروتکلهای آن توسط یک شخص ثالث تایید شدهاند. همچنین پنکیک سواپ روی پروتکلهای استخر نقدینگی که شبیه به صرافیهای سواپ دیگر هستند اجرا میشود.

از آنجایی که آخرین نسخه این مورد از بهترین صرافی های غیر متمرکز یعنی PancakeSwap V2 مطابق تصورات سازندگانش موفق شد، پنکیک سواپ باید برای کسانی که به دنبال یک صرافی عالی هستند جذاب باشد.

کرو فایننس (Curve Finance)

صرافی کرو فایننس نیز یکی از پراستفادهترین، معروف ترین و بهترین صرافی های غیر متمرکز است، اما یک تفاوت با گزینههای معرفی شده تا اینجا دارد؛ کرو فایننس مخصوص مبادله استیبل کوینها یا همان رمز ارزهای پایدار دارای قیمت ثابت مثل تتر، یو اس دی کوین و دای است. در اینجا قادر به مبادله ورژنهای توکن شده استیبل کوینها در شبکههای مختلف هستید.

این پلتفرم بهعنوان یک تجمیعکننده نقدینگی (اگریگیتور) غیر متمرکز عمل میکند، جایی که هر کاربر قادر است یک سری رمز ارز را به استخرهای نقدینگی مختلف اضافه و به ازای این کار کارمزد دریافت کند. Curve Finance در مجموع دارای حدود 30 استخر است و به کاربران اجازه میدهد بین تعداد زیادی از استیبل کوینها مخصوصا گزینههای برتر نظیر تتر، دای، یو اس دی کوین، بایننس یو اس دی و یو اس دی تی اقدام به مبادله کند.

مانند بسیاری از بهترین صرافی های غیر متمرکز خرید و فروش ارز دیجیتال، در کرو فایننس هم کارمزدها توسط سازمان خودگردان غیر متمرکز (DAO) کنترلکننده آن مشخص میشود. کارمزد همه استخرها 0.04 درصد است که از این مقدار 50 درصد به تامینکنندگان نقدینگی و 50 درصد به اعضای DAO هولدر veCRV تعلق میگیرد.

برای مبتدیان بازار کریپتوکارنسی ماهیت پلتفرم کرو فایننس که قبل ورود به آن فقط تجربه کار در صرافی های سنتی را داشتهاند، به راحتی قابل درک نیست. متاسفانه Curve Finance با وجود قرارگیری در زمره بهترین صرافی های غیر متمرکز و داشتن حجم معاملات روزانه در حد چند صد میلیون دلار و همچنین محبوبیت رمز ارز CURVE، هنوز شبیه وب سایتهای دهه 1990 به نظر میرسد!

صرافی غیر متمرکز دی وای دی ایکس (dydx)

صرافی dYdX یک پروتکل مارجین تریدینگ غیر متمرکز برپایه بلاک چین اتریوم است. این پروتکل به کاربران اجازه میدهد وام بدهند، وام بگیرند و از طریق صرافی غیر متمرکز ارز دیجیتال این پروتکل به نام DEX روی قیمت آتی داراییهای رمزنگاری شده شرطبندی کنند. هدف نهایی این پلتفرم این است که ابزارهای معاملاتی بازارهای سنتی مثل فارکس و بازار سهام را به محیط بلاک چین بیاورد.

اگرچه صرافی dYdX در ظاهر شبیه سایر پروتکلهای وام دهی و گرفتن وام مبتنی بر اتریوم است اما در واقع قصد دارد دیفای را در مسیر رشدش به مرحله منطقی بعدی برساند. پروتکلهای وام دهی و گرفتن وام غیر متمرکز مدتهاست در شبکه Ethereum وجود دارند (برای مثال Compound) اما اکوسیستم اتریوم همچنان فاقد ابزارها و پروتکلهای مارجین تریدینگ پیشرفته و بستر معاملات فیوچرز است. پروتکل و ارز دیجیتال dYdX دقیقا همین جا وارد عرصه میشود.

صرافی GMX

جی ام ایکس که ارزهای اختصاصی آن با نماد GMX و GLP خرید و فروش میشوند، یک صرافی اختصاصی برای معاملات فیوچرز پرپچوال و همچنین اسپات مارجین است که ابتدا تنها روی لایه دوم آربیتروم عرضه شده بود، اما اکنون روی بلاک چین آوالانچ نیز فعالیت میکند. از جمله ویژگیهای این پلتفرم میتوان به موارد زیر اشاره کرد:

- رابط کاربری ساده

- داراییهای متنوع

- کسب بازده

- استیک توکن GMX و GLP

- تا 30x لوریج گذاری

- کاهش ریسک لیکوییدیشن (اوراکلهای قیمت از دستکاریهای مشاهدهشده در صرافیهای متمرکز جلوگیری میکنند)

- هزینههای کمتر (اسپرد پایینتر و تاثیر نزدیک به صفر معاملات روی قیمتها)

- امکان انجام معاملات روی چندین زنجیره با کارمزد کم

-

سخن پایانی

طی سالیان اخیر، صرافی های غیر متمرکز زیادی به دنیای کریپتوکارنسی معرفی شدهاند. هر کدام از این صرافیها سعی داشتهاند تجربه کاربری کارآمدتری ارائه کنند و پلتفرم معاملاتی قدرتمندتری بسازند. اما در نهایت، این ایده تا حد زیادی در راستای مفهوم «خودحاکمی (Self-sovereignty)» قرار دارد، زیرا کاربران رمز ارزها نیازی به اعتماد به شخص ثالث ندارند.

همراه با رشد حوزه دیفای، صرافی های غیر متمرکز ساخته شده در شبکه اتریوم هم با استقبال کاربران مواجه شدهاند. اگر این روند ادامه داشته باشد، به احتمال زیاد شاهد افزایش نوآوری این تکنولوژی در تمام بخشهای صعنت ارز دیجیتال خواهیم بود.

هنوز کل فضای صرافی غیرمتمرکز جدید است و فهرست کاملی از بهترین صرافی های غیر متمرکز وجود دارد که میتوانید آنها را امتحان کنید. بسیاری از این صرافیها منبع باز هستند و باعث میشوند کاربران به پروتکلهای همتا به همتا اعتماد کنند، همچنین ذهنهای خلاق میتوانند آنها را بررسی و اصلاح کنند. با وجود پروژههای زیادی که راه اندازی شدهاند و افراد متعددی که متعقدند تمرکززدایی باید انجام شود، ممکن است زودتر از آنچه بعضیها فکر میکنند شروع به زندگی در یک جهان مالی غیر متمرکز کنیم.